Der Zwang zum Sparen wird die gesellschaftspolitische Diskussion auf diesem Globus auf viele Jahre beherrschen. Denn die horrende Staatsverschuldung und die säkulare Alterung in vielen entwickelten Industriestaaten, die alle sozialen Sicherungssysteme einem immensen Ausgabendruck aussetzt, bündeln sich zu politischem, sozialem und ökonomischen Sprengsatz.

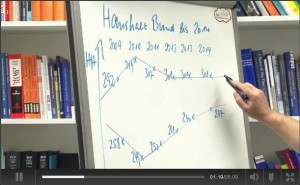

Welche Dynamik die ausufernde Staatsverschuldung annehmen kann, darüber sind sich heute die Wenigsten bewusst. Auf staatlicher Ebene finanzieren wir seit vielen Jahrzehnten staatliche Leistungen – Investitionen, aber zunehmend auch Konsumausgaben – mit Krediten. Von echter Schuldentilgung keine Spur. Die Folge ist ein Teufelskreis, in dem sich die Staatsverschuldung über den mathematischen Effekt des Zinseszins praktisch aus sich selbst heraus nährt.

Deshalb gibt es zu einer Politik der strukturellen Konsolidierung keine Alternative. Im Konjunkturaufschwung brauchen wir künftig deutliche Haushaltsüberschüsse. Die erreichen wir nur mit demografiefesten Reformen der Sozialsysteme und einem uneingeschränkten Bekenntnis zum Subsidiaritätsprinzip bei den Sozialleistungen. Außerdem muss die im Grundgesetz neu verankerte Schuldenregel gegen alle Widerstände energisch verteidigt werden.