Rettungsschirm für die Banken, Konjunkturhilfen für die Industrie – die Maßnahmen zur Verbesserung der gesamtwirtschaftlichen Lage haben derzeit viele Namen. Zu hinterfragen ist jedoch, wie viel Staat die Wirtschaft tatsächlich verträgt. Wir haben erlebt, dass der Staat im Finanzmarkt zu wenig Einfluss genommen hat. Das Vertrauen in die Selbstheilungskräfte des Marktes ist dort beschädigt. Nun schlägt das Pendel in die andere Richtung. Dem Staat wird zu viel zugetraut. Obwohl die momentane Krise auch eine Folge von Staatsversagen ist: Er hat weder für die notwendigen Regulierungen gesorgt, noch haben staatliche Landesbanken besser gehandelt als private Banken. Die Realwirtschaft erlebt eine Rezession, aber wir haben kein Versagen des allgemeinen Ordnungsrahmens. Wenn sich das Familienunternehmen Schaeffler an der Übernahme des MDax Konzerns Continental verschluckt, sind das Fehler, die das Management zu verantworten hat und nicht der Steuerzahler. Unterstützung mit Staatsgeldern bestraft zudem andere Unternehmen der Branche, die in der Vergangenheit vorsichtiger gehandelt haben. Unternehmen, die zu oft falsche Entscheidungen treffen, sortiert der Markt aus. Wenn nun der Steuerzahler für alle Fehler gerade stehen muss, errodiert das Vertrauen in die Gerechtigkeit der marktwirtschaftlichen Mechanismen. Zumal zu befürchten ist, dass die Großen gerettet und die Kleinen fallen gelassen werden. Große Unternehmen zu retten ist für Politiker publikumswirksamer als kleine, und auch für Gewerkschaften attraktiver, da der gewerkschaftliche Organisationsgrad in Großunternehmen zumeist höher ist als bei kleinen und mittelständigen Unternehmen. Wenn die großen gerettet werden und die kleinen über die Klinge springen, dann führt dies aber zu einer steigenden Angebotskonzentration und einer Vermachtung der Märkte mit sehr negativen Konsequenzen für den Wettbewerb an sich und insbesondere die Verbraucher. Dies muss unbedingt verhindert werden.

Der Staat kann nur den Ordnungsrahmen vorgeben, der sowohl der Wirtschaft als auch der Gesellschaft nutzt. Nur unter bestimmten Umständen lassen sich Eingriffe von Seiten des Staates rechtfertigen. Die Rettung einzelner Systemtragender Banken kann billiger sein, als die Folgen zu tragen. Aber in der realen Wirtschaft ist das nicht so. Wenn eine Firmenkrise durch Konjunkturschwächen ausgelöst wird, sollte der Staat nicht helfen, in dem er Kredite oder Bürgschaften vergibt. Zu viel Staat ist eine wirkliche Gefahr.

Finanzmarkt

Gleiche Vermögen: Kein Gewinn

Vermögen ist in Deutschland nicht gleichmäßig verteilt. Stimmt! Ist das ungerecht, oder gar unsozial? Nein! Denn: Der Aufbau von Vermögen ist sehr stark von persönlichen Präferenzen abhängig. Während die einen eher konsumieren, viel Geld für Urlaub, Freizeit und Unterhaltung ausgeben, investieren andere lieber in ihre Eigentumswohnung. Ein hoher Lebensstandard ist eben nicht nur durch hohes Vermögen erreichbar: Zur Miete lässt sich in aller Regel genauso gut leben wie in der eigenen Immobilie. Und ein Auto muss nicht unbedingt aus dem Ersparten erworben werden, sondern lässt sich auch leasen oder finanzieren. Die Lebensqualität des Einzelnen wird nicht geschmälert, weil einige mehr auf der hohen Kante haben als man selbst. Der internationale Vergleich zeigt zudem: Die Konzentration von Geld-, Sach- und Immobilienvermögen ist hierzulande nicht auffallend höher als im Ausland. Deutschland rangiert unter den sieben Ländern, für die es überhaupt Angaben zur Vermögensverteilung gibt, im Mittelfeld. Gemessen am Gini-Koeffizienten belegt Schweden den Spitzenplatz und steht sogar noch vor den USA. Über die Jahrzehnte hat die Konzentration des Vermögens zwar gegenüber den 90er Jahren zugenommen, liegt aber niedriger als in den 70er und 80er Jahren. Mit Blick auf die aktuelle Finanzkrise wird die ungleiche Verteilung in den nächsten Jahren aber wieder zurückgehen, weil sinkende Aktienkurse und Immobilienwerte das Vermögen schmälern. Daran erkennt man: Wenn die Reichen ärmer werden, ist für die Mittelschicht nichts gewonnen.

Zur Grafik: Der Gini Koeffizient ist ein statistisches Konzentrationsmaß. Ein Gini Koeffizient von 100 sagt aus, dass sämtliches Vermögen in einer Hand ist.

Jeden Montag oder Dienstag werden im ÖkonomenBlog Beiträge aus der Reihe „Wohlstands-Bilanz-Deutschland“ veröffentlicht, mit denen die 60-jährige Erfolgsgeschichte der Sozialen Marktwirtschaft nachgezeichnet und auf neue Herausforderungen hingewiesen wird. Eine umfassende Übersicht über Wohlstands-Parameter wie Einkommen, Vermögen, Lebensqualität und Bildungschancen finden Sie auf der Internetseite www.wohlstandsbilanz-deutschland.de

Vermögend durch die Krise

Einbrechende Aktienkurse, Preisverfall am Immobilienmarkt, steigende Arbeitslosigkeit – auch in Deutschland werden die Auswirkungen der weltweiten Wirtschaftskrise spürbar. Doch ein Blick zurück dürfte für eine Beruhigung der Gemüter sorgen. Denn bisher haben die Deutschen ihr Vermögen immer erfolgreich durch jede Krise gebracht. Zum Jahresende 2006 summierten sich der private Besitz, Sachwerte, Wohnungen und Geldvermögen der Deutschen insgesamt auf 9.169 Milliarden Euro – eine Zahl mit 13 Stellen. Pro Einwohner entspricht dies einem Vermögen von rund 111.000 Euro. In den Jahren zwischen 1970 und 1992 legte das Vermögen eines durchschnittlichen Westdeutschen um satte 154 Prozent zu. Das ist besonders bemerkenswert, denn auch in diesem Zeitraum wurde Deutschland von mehreren Konjunktureinbrüchen heimgesucht, wie z.B. im Jahr 1974 oder Anfang der Achtziger Jahre. Die letzten konjunkturellen Herausforderungen erlebte Deutschland nach der Wiedervereinigung 1990 und nach dem Zerplatzen der dotcom-Blase im Jahr 2002. Und dennoch: In den Jahren 1991 bis 2006 steigerten die Bundesbürger im wiedervereinigten Land ihr Vermögen pro Kopf nochmals um 38 Prozent.

Jeden Montag oder Dienstag werden im ÖkonomenBlog Beiträge aus der Reihe „Wohlstands-Bilanz-Deutschland“ veröffentlicht, mit denen die 60-jährige Erfolgsgeschichte der Sozialen Marktwirtschaft nachgezeichnet und auf neue Herausforderungen hingewiesen wird. Eine umfassende Übersicht über Wohlstands-Parameter wie Einkommen, Vermögen, Lebensqualität und Bildungschancen finden Sie auf der Internetseite www.wohlstandsbilanz-deutschland.de

Mit Keynes konsequent die Schulden tilgen

Mitten im weltweiten wirtschaftlichen Sinkflug steigt das „Merkelmeter“, mit dem seit der Bundestagswahl 2005 die Politik der Großen Koalition bewertet wird. Scheinbar paradox – denn die deutsche Wirtschaftsleistung wird im Jahr 2009 sinken und damit auch die Anzahl der Arbeitsplätze. Die insgesamt positive Beurteilung der Regierungspolitik hat vor allem mit dem zweiten Konjunkturpaket zu tun. Denn diese stellt eine im Grundsatz angemessene Reaktion auf die aktuelle Wirtschaftskrise dar, die durch die Turbulenzen an den internationalen Finanzmärkten mitverursacht wurde. Auch wenn verschiedene Details zu bemängeln sind: Die Bundesregierung verfolgt eine angemessene Strategie, um auf Dauer die gesamtwirtschaftlichen Kosten der Krise zu begrenzen. Die beschlossenen Steuer- und Abgabensenkungen sowie die höheren Ausgaben für die Infrastruktur steigern kurzfristig Konsum und Investitionen, ohne jedoch langfristig die Wachstumskräfte zu schwächen. Zu kritisieren ist, dass neue Ausnahmetatbestände im Steuerrecht geschaffen wurden. Besser wäre gewesen, eine noch breitere Entlastung aller Steuerzahler zu beschließen. Ärgerlich ist auch der Zickzackkurs bei den Krankenkassenbeiträgen: Mit der Einführung des Gesundheitsfonds war der Beitragssatz zu Jahresbeginn von durchschnittlich 14,9 auf einheitlich 15,5 Prozent gestiegen. Nun werden Steuergelder ins System gepumpt, damit der Beitragssatz ab Juli wieder auf 14,9 Prozent sinken kann. Das bringt zwar kurzfristig Entlastung bei den Arbeitskosten und erhöht die verfügbaren Einkommen, löst aber nicht die grundsätzlichen Probleme des Gesundheitssystems. Außerdem ist es der Großen Koalition bisher nicht gelungen, die öffentlichen Haushalte nachhaltig zu konsolidieren, obwohl dies in den Jahren des Aufschwungs durchaus möglich gewesen wäre. Angesichts der Schwere der Rezession kommt Deutschland an einer vorübergehenden Neuverschuldung jetzt nicht vorbei. Gleichfalls muss aber klar sein: Wenn der Konjunkturmotor wieder läuft, müssen die Schulden konsequent abgebaut werden. Eine verbindliche Schuldenbremse sollte deshalb nicht erst ab 2020 zum Einsatz kommen. Wer heute mit Keynes auf die Krise reagiert, muss im Aufschwung ebenso engagiert die Schulden zurückbezahlen.

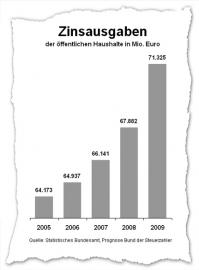

Zur Grafik: Nachfolgende Generationen werden nicht nur von der aufgebauten Staatsschuld erdrückt, sondern auch von den jährlich anfallenden Zinsen. Schon jetzt beträgt die jährliche Zinslast der öffentlichen Haushalte rund 68 Milliarden Euro. Gestern wurde in der Föderalismuskommission II verabredet, im Grundgesetz eine Schuldenbremse zu verankern. Im ÖkonomenBlog hatte Frank Schäffler die getroffenen Regelungen bereits kritisiert: Bis ins Jahr 2020 drohe demnach eine Staatsverschuldung von über 2.000.000.000.000 Euro.

Zwanzig Minuten – ein Pfund Kaffee

Mit einer Tasse Kaffee zum Frühstück starten die meisten Deutschen heutzutage in den Tag. Doch das war nicht immer so. Denn Kaffee war vor knapp 60 Jahren nur für gut betuchte Bevölkerungsschichten bezahlbar. Für die Mehrheit war er schlichtweg zu teuer. Denn ein Durchschnittsverdiener musste im Jahre 1950 für 500g Bohnenkaffee 26 Stunden und 22 Minuten arbeiten – etwa eine halbe Woche. Heute dagegen reichen 20 Minuten. Auch ein Fernsehgerät ist heute für jeden erschwinglich. Mussten 1960 noch zwei ganze Monatslöhne für ein simples Schwarz-Weiß Gerät berappt werden, genügt heute der Verdienst von etwa drei Arbeitstagen – für einen modernen Farbfernseher. In den 60 Jahren der Sozialen Marktwirtschaft ist die Kaufkraft je Arbeitsstunde insgesamt enorm angestiegen. Während die Nettoverdienste je geleisteter Stunde von 56 Cent im Jahr 1950 bis heute auf das 24 fache kletterten, sind die Verbraucherpreise nur um das 4,6-fache gewachsen. In Preisen von heute gerechnet, erhielt ein Durchschnittsverdiener im Jahre 1950 einen Nettostundenlohn von 2,57 Euro. Heute sind es fast 14 Euro. Insgesamt hat sich die Kaufkraft der Deutschen seit Einführung der Sozialen Marktwirtschaft mehr als verfünffacht.

Jeden Montag oder Dienstag werden im ÖkonomenBlog Beiträge aus der Reihe „Wohlstands-Bilanz-Deutschland“ veröffentlicht, mit denen die 60-jährige Erfolgsgeschichte der Sozialen Marktwirtschaft nachgezeichnet und auf neue Herausforderungen hingewiesen wird. Eine umfassende Übersicht über Wohlstands-Parameter wie Einkommen, Vermögen, Lebensqualität und Bildungschancen finden Sie auf der Internetseite www.wohlstandsbilanz-deutschland.de

Anlass für Selbstkritik

Die Stimmung an den Finanzmärkten ist überall gleich: relativ schlecht. Von Davos ist nicht mehr als dieses Stimmungsbild übrig geblieben. Alle Hoffnungen sind deshalb auf die Politik gerichtet. Gerade dann ist es von herausragender Bedeutung, dass die Regierungen der Welt bei der notwendigen Krisenbekämpfung nicht den klaren Blick für das grundsätzlich Gebotene verlieren. Immerhin besteht in einer solchen Lage die Gefahr, dass überzogene Erwartungen auf Hilfspakete, Schutzschirme und Subventionen leichtfertig erfüllt werden. Die Bundeskanzlerin will den Ausweg aus der Krise mit einem ordnungspolitischen Kompass finden. Gut so. Nur die Grundlinie muss sich auch im Konkreten manifestieren. Nichts wäre schlimmer als ein Rückfall in überwunden geglaubten Protektionismus. Hier kann man die Amerikaner für die Subventionen an die US-Automobilbranche kritisieren. Anlässe für Selbstkritik gibt es aber auch: Wer überlegt, die Investitionsfreiheit für Staatsfonds auszuhebeln oder locker über Enteignungen spekuliert, der hat den ordnungspolitischen Kompass offensichtlich in der Tasche gelassen. Fragwürdig ist auch der Vorschlag der Kanzlerin, einen „Weltwirtschaftsrat bei den Vereinten Nationen“ einzurichten. Wer soll dort was verhandeln? Wer trägt Verantwortung? Was soll ein neues Gremium bringen, wo wir doch auf bewährte Institutionen zurückgreifen können? Vielversprechender ist der G20-Rahmen: In Washington erfolgreich eingeübt und für London wieder vorgesehen. Hier können die Lehren aus der Krise gezogen werden. Wir brauchen keine Wirtschaftsregierung, wohl aber ein gemeinsames Verständnis über die Orientierung des Miteinanders.

HRE-Pleite: Effekte nicht unterschätzen

Die Enteignung einer Bank gehört in normalen Zeiten sicherlich nicht in den Instrumentenkasten der Wirtschaftspolitik. Doch wir haben keine normalen Zeiten, sondern das Bankensystem schlingert weltweit seit Monaten am Rande des Abgrunds. Einer der wenigen Finanzmarktprodukte, die der Abwärtsspirale bislang trotzen konnten, ist der Pfandbrief. Die kürzlich von der LBBW begebene Jumbo-Pfandbriefanleihe, die innerhalb weniger Stunden mehrfach überzeichnet war, hat gezeigt, dass der Pfandbrief nach wie vor das Vertrauen der Anleger genießt. Und dieses Vertrauen muss in jedem Fall erhalten werden. Der Markt für Pfandbriefe ist das größte Segment des europäischen Marktes für festverzinsliche Wertpapiere. Das Volumen der im Umlauf befindlichen Hypothekenpfandbriefe betrug Mitte 2007 212 Mrd. €, hinzu kamen öffentliche Pfandbriefe im Wert von 703 Mrd. €. Es ist nicht auszudenken, welche Konsequenzen es für die deutschen Hypothekenbanken – einschließlich deren Muttergesellschaften – hätte, wenn auch dieser Markt kippen würde. Es geht nicht darum, die Pfandbriefgläubiger zu schützen, aber wir würden bei einer Insolvenz der Hypo Real Estate aufgrund von Notverkäufen eine Abwärtsspirale ohne Ende erleben, die immer mehr Institute mit in den Abgrund reißen würde. Die Lehman-Pleite hat gezeigt, welch katastrophalen Folgen es hat, wenn man die systemischen Effekte einer Bankpleite unterschätzt.

Die Grafik zeigt den Bruttoabsatz festverzinslicher Wertpapiere in Deutschland: Darin enthalten sind neben Pfandbriefen u.a. auch Schuldverschreibungen und Anleihen der öffentlichen Hand.Der ÖkonomenBlog-Autor Frank Schäffler, Mitglied des Finanzausschusses des Deutschen Bundestages hatte am Montag vor einer Verstaatlichung der Hypo Real Estate gewarnt und ein geordnetes Insolvenzverfahren angeregt.

Widerspruch äußert jetzt der Direktor des Instituts für Bankwirtschaft und Bankrecht an der Universität zu Köln, Prof. Dr. Thomas Hartmann-Wendels: „Die Lehman-Pleite hat gezeigt, welch katastrophalen Folgen es hat, wenn man die systemischen Effekte einer Bankpleite unterschätzt.“

Insolvenzverfahren statt Interventionsspirale

Die Bundesregierung plant, mit einem „Enteignungsgesetz“ den Weg zur Übernahme der Hypo Real Estate frei zu machen. Das wäre ein bislang ungeahnter Eingriff in die Eigentumsordnung in Deutschland und ein weiteres Kapitel der Interventionsspirale dieser Regierung. Anstatt die Hypo Real Estate zu enteignen, ist ein geordnetes Insolvenzverfahren der ordnungspolitisch saubere Weg. Es ist völlig inakzeptabel, dass die Zeche nur die Steuerzahler bezahlen und die Fremdkapitalgeber kein Risiko tragen sollen.

Ein geordnetes Insolvenzverfahren hat zum einen den Vorteil, dass sich einzelne Aktionäre nicht zu Lasten des Steuerzahlers aus der Verantwortung stehlen können. Zum anderen ermöglicht es, dass auch die Fremdkapitalgeber der Bank im Rahmen der dann noch vorhandenen Insolvenzmasse an der Schieflage beteiligt werden. Dies ist insbesondere deshalb gerechtfertigt, da nur ein sehr geringer Anteil der Passivseite dem Eigenkapital zuzuordnen ist und eine Beteiligung der Fremdkapitalseite ein normaler Vorgang bei einer Unternehmensschieflage ist. Durch den hohen Anteil verbriefter Verbindlichkeiten bei der HRE sind systemische Verwerfungen nicht zu erwarten, da es sich im Wesentlichen um Pfandbriefe handelt. Diese sind durch die zugrunde liegenden Sicherheiten durch das Deutsche Pfandbriefrecht besonders geschützt.

KfW: Teil des Problems in Finanzkrise

KfW-Chef Ulrich Schröder hat zu Beginn seiner Amtszeit die richtige Frage an die Politik gestellt: Soll die KfW eine Behörde bleiben oder eine richtige Bank werden? Diese Frage ist jetzt entschieden. Die KfW bleibt eine Behörde. Warum? Die KfW ist die einzige Bank in Deutschland, die nicht der Bankenaufsicht unterstellt ist und die nicht den Regeln des Kreditwesengesetzes verpflichtet ist. Sie ist damit zum Beispiel nicht verpflichtet, Kernkapital bei der Kreditvergabe bereitzustellen. Sie ist auch nicht beschränkt bei der Vergabe von Großkrediten. Das ist einzigartig, denn selbst die Förderbanken der Länder, die weitgehend den gleichen Auftrag haben, unterliegen wie jede andere Bank in Deutschland dem Regime des Kreditwesengesetzes. Die Vorstände dieser Banken müssen selbstverständlich entsprechende Führungserfahrungen im Bankwesen nachweisen, bevor sie zum Vorstand befördert werden können. Die einzige Bank, die das nicht nötig hat, ist die KfW. So hatte die vormalige Vorstandsvorsitzende Ingrid Matthäus-Meier keinerlei Erfahrungen im Management einer Bank. Inzwischen hat das Fehlengagement der KfW bei der IKB den Steuerzahler mindestens 8 Milliarden staatliches Vermögen gekostet. Nun könnte man ja meinen, die Politik würde aus Fehlern lernen. Weit gefehlt. Jetzt wurde der Finanzstaatssekretär Axel Nawrath zum Vorstand der KfW berufen. Auch er hat keinerlei Bankerfahrung. Deshalb ist es notwendig, über die Struktur der KfW neu nachzudenken. Die KfW ist ein freischwebendes UFO. Deshalb muss die KfW endlich zur Bank werden und nicht länger als parteipolitischer Verschiebebahnhof herhalten.

Rettung verrückter Ideen

Die Rufe nach Staatshilfe verstummen nicht. Allem Anschein nach hat sich die Schaeffler Gruppe mit der Übernahme des MDAX Konzerns Continental übernommen und braucht jetzt Hilfe von Seiten des Staates. Wie der Rettungsschirm in diesem Fall genau aussehen wird, ist noch nicht entschieden. Fest steht aber, dass, wie schon bei der Übernahme der Dresdner Bank durch die Commerzbank, der Steuerzahler sich an den Kosten einer riskanten Übernahme beteiligen soll. Zwar hat der Staat im Fall der Dresdner Bank-Übernahme zukünftig das Recht auf die Geschäfte Einfluss zu nehmen, zu hinterfragen ist jedoch, wie gut der Staat die Rolle eines Unternehmers erfüllen kann.

Die Rufe nach Staatshilfe verstummen nicht. Allem Anschein nach hat sich die Schaeffler Gruppe mit der Übernahme des MDAX Konzerns Continental übernommen und braucht jetzt Hilfe von Seiten des Staates. Wie der Rettungsschirm in diesem Fall genau aussehen wird, ist noch nicht entschieden. Fest steht aber, dass, wie schon bei der Übernahme der Dresdner Bank durch die Commerzbank, der Steuerzahler sich an den Kosten einer riskanten Übernahme beteiligen soll. Zwar hat der Staat im Fall der Dresdner Bank-Übernahme zukünftig das Recht auf die Geschäfte Einfluss zu nehmen, zu hinterfragen ist jedoch, wie gut der Staat die Rolle eines Unternehmers erfüllen kann.

Bad Bank für den Übergang

Die Finanzkrise hält uns weiter unter Spannung. Eine neue Abschreibungswelle der Banken rollt bereits. Die Wertberichtigungen auf Forderungen sowie die Abschreibung auf Wertpapiere führen dazu, dass sich das Eigenkapital der Banken verringert und entsprechend auch deren Fremdkapital reduziert werden muss. Dadurch wird das Potential der Banken für die Vergabe von Krediten immer geringer. Der Ruf nach einer gezielten Antwort des Staates wird deshalb immer lauter. Von Seiten der Banken wie von Vertretern des Sonderfonds Finanzmarktstabilisierung (Soffin) wird die Notwendigkeit einer „Bad Bank“ thematisiert. Faule Kredite oder toxische Wertpapiere könnten so aus den Bankenbilanzen ausgelagert werden. Deren Bilanzen wären auf einen Schlag vom Ballast fauler Papiere befreit. Der Blick auf das zukunftsorientierte Geschäft würde wieder frei, die Kreditvergabe könnte wieder in Gang kommen. Sicherlich ist dieser Weg mit erheblichen Anreizproblemen verbunden. Besonders die Preisfindung der toxischen Papiere wird sich als schwierig erweisen, da sich auf dem Markt kaum Käufer für diese Papiere finden lassen und so eine entsprechende Bewertung nicht möglich ist. Nichtsdestotrotz sollte über das Instrument der Bad Bank nachgedacht werden, anstatt es kategorisch abzulehnen. Denn hier kann ein Schirm mit großer Kraft aufgespannt werden, der später wieder ganz verschwinden kann.

Zur Grafik: Nach einer Umfrage der Bankenaufsicht müssen die Banken im Jahr 2008 mindestens 300 Milliarden Euro Abschreibungen vornehmen – in der Branche kursieren Zahlen bis zu einer Billion Euro. Die Grafik zeigt die Abschreibungen deutscher Banken in 2007.

Niederlage durch Extremismus

In der „Welt“ vom 20. Januar 2009 äußert sich der renommierte Ökonom und Nobelpreisträger Paul Samuelson über Hintergründe der Finanzmarktkrise und die Rezession in den USA. Samuelson war bereits 1960 Chefberater von Präsident John F. Kennedy. Er meint: Die extrem neoklassische Wirtschaftspolitik seit Ronald Reagan habe mit der Finanzkrise die eigenen Ideen zur Niederlage geführt. Mit Blick auf die große Depression in den 30er Jahren sagt er:

„Natürlich war das planwirtschaftliche System der sozialistischen Staaten, mit dem wir damals noch ideologisch konkurrierten, idiotisch, aber das hieß nicht, dass die Regierung nicht entscheidend war. Und heute sehen wir, wie irrig die Friedmann-Idee war, dass ein Marktsystem sich selbst regulieren könnte.“

Als Ausgangspunkt für die heutige Finanzkrise sieht Samuelson die fehlende Transparenz neu geschaffener Finanzmarkt-Instrumente:

„Aufs und Abs und ökonomische Blasen hat es seit den Höhlenmenschen gegeben. Was die Kernschmelze anders macht, ist, dass wir auf den teuflischen Finanzplänen „brillanter“ MIT- und Wharton School Absolventen ein so „kunstvolles“ Kartenhaus errichtet haben, dass es eine Menge Zeit brauchen wird, das Durcheinander wieder aufzudröseln und neues Vertrauen in das Finanzsystem schaffen. Sie haben derart komplexe Instrumente geschaffen, dass kein Vorstandsvorsitzender mehr sie verstand. Es fehlte ihnen derart an Transparenz, dass die Kernschmelze als Überraschung kam.“

Samuelson schlägt vor, mit Steuersenkungen jetzt die unteren und mittleren Einkommensschichten zu entlasten und nur Investitionen zu finanzieren, die schnell verwirklicht werden können und nachhaltig wirken:

„Im Falle „schaufelfertiger“ Projekte – einer Umgehungsstraße in einer amerikanischen Großstadt zum Beispiel, wo bereits bau- und umweltrechtliche Genehmigungen vorliegen und man nur noch auf die Bundeszuschüsse wartet – sollten wir einfach loslegen. (…) Alles Bemühen muss nachhaltig sein, nicht einmalig. Brücken ins Nirvana führen zu keiner Erholung; vielmehr braucht es Brücken, die die wirtschaftlichen Aktivitäten zweier Gebiete miteinander verbinden, sodass auf lange Sicht Nettowachstum entsteht. “

Zentralbanken als Schädiger der Marktwirtschaft

Dass der Strom der Güter und Leistungen durch staatliche Preisfestsetzungen in seiner Struktur verzerrt wird, ist heute fast schon eine Binsenweisheit. Unerklärlich bleibt deshalb, weshalb Festsetzungen des Zinses durch die Zentralbanken selten von Ökonomen in der Öffentlichkeit kritisiert werden. Denn gerade diese staatlichen Eingriffe in das Preisgefüge für Kredite haben noch größere, eben gesamtwirtschaftliche Verzerrungen des Stromes der Güter und Leistungen zur Folge als Eingriffe in die Preise von einzelnen Gütern.

Ein Zinssatz, der Sparen und Investieren zur Übereinstimmung bringt, den Geldwert stabil und die Volkswirtschaft auf einem Gleichgewichtspfad hält, ist der natürliche Zins. Steigt der Geldzins über den natürlichen Zins, so übersteigt das Sparen die Investitionen und die Wirtschaftsaktivität geht auf breiter Front bei einem sinkenden Preisniveau zurück. Liegt der Geldzins, also der Zins für Kredite, unter dem natürlichen Zins, dann übersteigt die Investitionstätigkeit die Spartätigkeit, die gesamtwirtschaftliche Nachfrage steigt über die Produktionskapazität und die Volkswirtschaft wird von ihrem Gleichgewichtspfad gedrückt. Zu niedrige relative Preise für Kredite führen deshalb zu einem falschen Produktionsaufbau, also zu strukturellen Fehlentwicklungen und Fehlinvestitionen.

Die Niedrig-Zins-Politik, wie sie derzeit weltweit von den Zentralbanken betrieben wird, verdeckt leider nicht nur diese strukturellen Fehlentwicklungen und Fehlinvestitionen. Sie begünstigt darüber hinaus das Entstehen von neuen Investitionsblasen. Aber selbst wenn die Zentralbanken das Ziel haben sollten, die von ihnen maßgeblich beeinflussten Zinsen mit dem natürlichen Zins zur Deckung zu bringen, sind die hierzu notwendigen Aussagen über die Höhe des natürlichen Zinses aus erkenntnistheoretischen Gründen unmöglich und stellen eine gefährliche Anmaßung von Wissen dar. Der natürliche Zins spiegelt die individuellen Präferenzen für individuelles Sparen und Investieren von Millionen und unter den Bedingungen der Globalisierung von Milliarden von einzelnen Menschen wider. Niemand kann diese individuellen Präferenzen kennen, aggregieren und daraus ex ante den natürlichen Zins ableiten.

Es ist deshalb notwendig, die Rolle der Zentralbanken kritisch zu hinterfragen. Schließlich hat die Niedrig-Zins-Politik der FED die Immobilienblase in den USA erzeugt und dadurch die Weltfinanzkrise verursacht. Nur Zentralbanken haben neben den Regierungen die Macht, der Marktwirtschaft derartige Schäden zuzufügen.

Zur Grafik: Die Niedrig-Zinspolitik der Zentralbanken verdeckt strukturelle Fehlentwicklung und Fehlinvestitionen. Damit wird bereits jetzt der Grundstein für neue Investitionsblasen gelegt.

Wirtschaft soll wieder wachsen

In der Nacht auf Dienstag haben die Koalitionsparteien das größte Konjunkturpaket in der Nachkriegsgeschichte auf den Weg gebracht. Beabsichtigtes Ziel: Raus aus der Krise und Schwung nehmen für neues Wachstum. Deutschland solle „aus der Krise stärker herauskommen, als es hineingeht.“ Hierzu sollen in den nächsten zwei Jahren 50 Milliarden Euro aufgebracht werden – maßgeblich finanziert durch neue Schulden. Die führenden Wirtschaftswissenschaftler kommentieren die Koalitions-Beschlüsse differenziert: Der Steuerexperte Wolfgang Wiegard bezweifelt, dass durch die Erhöhung des Grundfreibetrags ein Impuls für Investitionen und Konsum ausgeht. Der Auto-Experte Ferdinand Dudenhöffer kritisiert die Abwrackprämie: sie bringe nichts und fördere nur die Industrie im Ausland. Zum Kinderbonus von 100 Euro meint der Direktor des IW Köln, Michael Hüther. „Das ist verbranntes Geld“. Kritik hagelt auch gegen den geplanten „Deutschlandsfonds“ und die Beteiligung des Staates bei der Commerzbank. Mathias Döpfner schreibt in der „Welt am Sonntag“: „Die Teilverstaatlichung der Commerzbank ist ein ordnungspolitischer Sündenfall einer Regierung ohne ordnungspolitischen Kompass.“

Raus aus der Krise – aber richtig!

Eine Krise – viele Vorschläge. Wie soll Deutschland die massiven Einbrüche bei Exporten und Investitionen bewältigen? Mehr Investitionen in Bildung, Infrastruktur und Straßenbau? Senkung der Sozialversicherungsbeiträge oder Senkung der Steuerlast? Ausgabe von Konsumgutscheinen? Im Januar will sich die Bundesregierung auf ein zweites Konjunkturpaket verständigen. Raus aus der Krise, lautet die Devise – über den Weg wird aber noch heftig gestritten. Laut einer aktuellen ifo-Umfrage versprechen sich 55 Prozent der befragten Unternehmen von einer Senkung der Einkommensteuer den größten Erfolg. Auf Platz zwei folgen mit 37 Prozent Zustimmung staatliche Investitionen in die Infrastruktur. Am wenigsten halten die Unternehmen von staatlichen Konsumgutscheinen: 79 Prozent der befragten Unternehmen lehnen diese ab. Die Einstellung der Unternehmer deckt sich mit den Ratschlägen führender Ökonomen. ifo-Präsident Hans-Werner Sinn meint: “Der Soli gehört abgeschafft, und man muss die schleichende Progression des Steuersystems korrigieren”. Der Wirtschaftsweise Wolfgang Wiegard fordert außerdem: “Die Infrastrukturinvestitionen sollten aufgestockt werden. Es besteht ein enormer Nachholbedarf bei den Investitionen in das Bildungssystem”. Konsumgutscheine sind unter Ökonomen ähnlich unbeliebt wie bei den befragten Unternehmen: Dr. Oliver Knipping, Vorstandsvorsitzender des “Instituts für Unternehmerische Freiheit” kritisierte im ÖkonomenBlog bereits die wenig nachhaltige Wirkung und verweist dabei auf den ausgebliebenen Erfolg in den USA.