![]() Auf dem Nachhaltigkeitsgipfel in Rio ist „Green Economy“ das zentrale Thema. Um aber beispielsweise klimafreundliche Produktionstechniken weltweit zu etablieren, müssen die Anreize für privaten Investitionen und Technologietransfer gestärkt werden.

Auf dem Nachhaltigkeitsgipfel in Rio ist „Green Economy“ das zentrale Thema. Um aber beispielsweise klimafreundliche Produktionstechniken weltweit zu etablieren, müssen die Anreize für privaten Investitionen und Technologietransfer gestärkt werden.

Weltwirtschaft

China lässt den Geist der Inflation aus der Flasche!

Um einer möglichen Konjunkturdelle zuvorzukommen, gibt China Liquiditätsreserven frei. Damit steigt der Inflationsdruck – nicht nur in China, sondern weltweit. Hinzu kommt: auch die EZB und die FED schüren mit ihrer expansiven Geldpolitik die Inflation.

Um einer möglichen Konjunkturdelle zuvorzukommen, gibt China Liquiditätsreserven frei. Damit steigt der Inflationsdruck – nicht nur in China, sondern weltweit. Hinzu kommt: auch die EZB und die FED schüren mit ihrer expansiven Geldpolitik die Inflation.

Continue reading “China lässt den Geist der Inflation aus der Flasche!”

Jeremys Mikro-Welle

Buchkritik: Jeremy Rifkin: Die Dritte Industrielle Revolution – die Zukunft der Wirtschaft nach dem Atomzeitalter, Frankfurt am Main 2011

Eigentlich steht für deutsche Leser nicht viel Neues in Jeremy Rifkins Dritter Industrieller Revolution. Ideen wie die endgültige Umstellung fossiler auf erneuerbare Energien, die Nutzung von Wind-, Wasser- und Solarenergie als Innovationsmotor der Wirtschaft, Steckdosenfahrzeuge statt Benziner oder die systematische Implementierung von Energiespeichern, um Engpässe in der Energieversorgung zu überbrücken – sie wirken in einem Land, das wie keine andere Nation die Energiewende eingeleitet hat, wie olle Kamellen. Doch gibt es einen Punkt in Rifkins Buch, der selbst in Deutschland noch nicht wirklich durchdacht wurde und durchaus eine wichtige Rolle in der zukünftigen Wirtschaftsordnung spielen könnte: das intelligente Stromnetz: „Es ist das Rückgrat der neuen Wirtschaft“, ist Rifkin überzeugt. Continue reading “Jeremys Mikro-Welle”

Die Stierhodenfresser

Buchkritik: Georg von Wallwitz: Odysseus und die Wiesel. Eine fröhliche Einführung in die Finanzmärkte, Berlin 2011

Ein kurzweiliges Buch legt Georg von Wallwitz mit seinem „Odysseus und die Wiesel“ vor – ein Essay über die Wirklichkeit der Finanzmärkte: über gierige Manager großer Hedge- und Publikumsfonds, so genannte 900-Pfund-Gorillas, und über testosteronschwere Händler, die überfordert und wieselig in ihre Computer auf anonyme Zahlenspiele ohne moralische Dimension glotzen.

Wallwitz, Mathematiker und Investmentexperte, zieht über seine Zunft her. Das ist durchaus sympathisch. Selbstkritik gepaart mit Humor kommt immer an. Er träumt vom wahren Börsen-Helden, einem ebenso tugendhaften wie listenreichen Haudrauf, einem vir bonus, dem guten Menschen, der seine Schwächen erkennt, der auch egoistisch handelt, der aber seine Stärken nutzt und damit der Gesellschaft – kurzum: von Odysseus, dem von Wallwitz erklärten Ideal des heutigen Unternehmens.

Das klingt ein wenig pathetisch. Ist es auch. Aber Wallwitz meint es ernst. Zumindest fast. Denn er formuliert insgesamt witzig, schreibt nicht von der Kanzel herab, sondern wählt die ironisch gemeinte Pose eines mit überschlagenen Beinen im Clubledersessel sitzenden Hommes de Lettres, der Zitate von Vergil, Thukydides, Goethe, Benjamin Graham, David Dodd oder Maynard Keynes ebenso beflissen einzustreuen weiß wie ein Hütchenspieler seine Tricks.

Wege zu mehr Wachstum

„Wachstum. Bildung. Zusammenhalt“ – Unter dieses Motto hatte die schwarz-gelbe Koalition 2009 ihren Koalitionsvertrag gestellt. Angesichts des sich verdunkelnden Konjunkturhimmels drängt sich die Frage auf: Wie kommt Deutschland wieder zu mehr Wachstum?

Zum einem muss die Euro-Zone stabilisiert werden. Denn der Euro und die Europäische Integration sind zentrale Wachstumsfaktoren für die deutsche Volkswirtschaft. Deutschland kann nur in und mit Europa global erfolgreich sein.

Zum anderen müssen aber auch die im Koalitionsvertrag niedergelegten Reformabsichten umgesetzt werden: Bürokratieabbau, verlässliche Energie- und Rohstoffversorgung, Forschungs- und Entwicklungsumfeld und nicht zuletzt das Steuerrecht müssen angepackt werden.

Besonders dringlich ist die Reform der Einkommensbesteuerung. Die kalte Progression muss endlich beseitigt werden. Dabei ist die Indexierung des progressiven Steuertarifs ein Gebot der Fairness. Die Politik würde sich so verpflichten, nur reale Einkommenszuwächse zu besteuern – das geht auch mit gleichzeitiger Haushaltskonsolidierung.

Dieser Beitrag basiert auf einem Interview mit Prof. Dr. Michael Hüther vom 20. Oktober 2011. Das ganze Interview finde Sie in der iwd-Ausgabe Nr. 42.

Der Kosmos der Liberalen

Buchkritik: Gerd Habermann, Marcel Studer (Hg.): Der Liberalismus – eine zeitlose Idee; nationale, europäische und globale Perspektiven, München 2011

Die Herausgeber Gerd Habermann und Marcel Studer bieten mit ihrem Sammelband einen kompetenten und umfassenden Einblick in die liberale Gedankenwelt. Das Buch ähnelt einem Kaleidoskop. Egal, in welchem Kapitel man einsteigt, immer erhellt sich eine neue Facette des Liberalismus. Der liberale Reigen reicht von Friedrich August von Hayek über den Wirtschaftshumanismus eines Wilhelm Röpke bis zum Ordoliberalismus der Freiburger Schule.

Zu den über 30 Autoren gehören die Aushängeschilder liberaler Ideen: Staatsmänner wie Vaclav Klaus, Christoph Blocher oder der bereits gestorbene Graf Lambsdorff, Publizisten wie Roger Klöppel oder Robert Nef, Wissenschaftler wie Charles B. Blankart oder Alfred Schüller – aber auch Journalisten, Theologen und Banker. Sie alle verbindet in ihren analysierenden und manchmal geradezu mathematischen (Roland Vaubel) Essays die Überzeugung, dass der Liberalismus hoch aktuell ist.

Der 450 Seiten dicke Sammelband, als Festschrift für den streitbaren Publizisten Gerhard Schwarz gedacht, setzt – ausgehend von der lokalen Sicht der Schweiz, einem von den Herausgebern kokett genannten „liberalen Glücksfall“ – fünf weitere Schwerpunktthemen aus europäischer und globaler Perspektive: Liberalismus, Marktwirtschaft, EU, Geld- und Finanzpolitik sowie Kapitalismus und Globalisierung. Vor allem die mangelnde Abstimmung der dezentralen Finanz- und Wirtschaftspolitik mit der zentralisierten EU-Geldpolitik bereitet Autoren wie Alfred Schüller große Sorgen. Europa, das vor einer schwierigen Transformationsaufgabe steht, bedürfe einer liberalen Wende.

Der Untergang des Pumpkapitalismus

Am kommenden Donnerstag entscheidet der Deutsche Bundestag über den Europäischen Rettungsschirm. Nur wenige aufrechte Abgeordnete werden dem Europäischen Stabilitätsmechanismus (EFSF) ihre Zustimmung verweigern, der die deutsche Volkswirtschaft ökonomisch und politisch auf viele Jahrzehnte belasten wird. Opposition gibt es in dieser Frage praktisch nicht.

Dabei spalten die „Euro-Retter“ Europa derzeit in atemberaubenden Tempo. Die Deutschen werden in den südeuropäischen Ländern verhasst, weil sie massive Sparauflagen durchsetzen. Die deutsche Bevölkerung lehnt dagegen mit Dreiviertelmehrheit Milliarden Euro schwere Rettungspolitik ab, weil sie nicht in Haftung genommen werden will für die Leichtlebigkeit anderer Euro-Länder.

In der Frühzeit des Kapitalismus gab es ein Wertefundament, das geprägt war von harter Arbeit und Sparsamkeit. Max Weber hat diese Mentalität in seiner brillanten Schrift „Die protestantische Ethik und der Geist des Kapitalismus“ vor gut neunzig Jahren analysiert. Das Leben des Menschen bestand aus Arbeit und Sparen. Die Menschen erwarteten nicht, alle ihre Bedürfnisse unmittelbar befriedigt zu bekommen.

In Deutschland wandelte sich dieser Sparkapitalismus spätestens ab den sechziger Jahren – mit dem Wirtschaftswunder – zum Konsumkapitalismus. Materieller Konsum wurde zum Maßstab der gesellschaftlichen Stellung. Das Sparen, das Aufschieben von Bedürfnissen, der Verzicht gerieten zunehmend aus dem Blickfeld. Statt der persönlichen Vorsorge wurde die staatliche Rundumversorgung – in der Renten- und Krankenversicherung etwa oder in der Sozialhilfe – zum sozialpolitischen Gesellschaftsmodell.

In den Siebziger Jahren begann dann der exorbitante Anstieg der Staatsverschuldung. Weil der Öffentliche Dienst aufgebläht und teure Konjunkturprogramme mit Krediten finanziert wurden, begann der Marsch in den Schuldenstaat. Auch im privaten Konsumverhalten begann sich der Pumpkapitalismus einzunisten. Man leistet sich schicke Möbel genauso auf Pump, wie das neue Auto oder gar die Urlaubsreise.

Ein nachhaltiger Kapitalismus braucht eine Wiederbelebung von Begriffen wie Verantwortung und Haftung, Sparen und Investieren. Denn auf Dauer kann sich weder der Staat noch der einzelne Bürger mehr leisten, als er tatsächlich erwirtschaftet. Der Pumpkapitalismus hat ausgespielt! Auch Rettungsschirme können ihn nicht retten – im Gegenteil.

Kontrolle im Country Club

Buchkritik: Gordon Brown: Was folgt – wie wir weltweit neues Wachstum schaffen, Frankfurt am Main 2011

Sein Buch hätte als eine der elegantesten Bewerbungsschreiben der Geschichte für den Chefposten des IWF eingehen können. Schließlich war der Job vor wenigen Wochen kurzfristig frei geworden. Doch bekanntermaßen kam Gordon Brown eine gewisse Französin zuvor. „Was folgt – wie wir weltweit neues Wachstum schaffen“ des britischen Ex-Premiers wagt den Rundumschlag für die Erneuerung der Weltwirtschaft – gut und verständlich geschrieben, anregend, anekdotisch und durchaus selbstkritisch. Schade nur, dass seine Überlegungen zu oft nur als Arbeitsthesen formuliert sind und dadurch recht akademisch wirken.

Brown ist überzeugt, dass es den Volkswirtschaften nur durch globale Kooperation und Koordination gelingen wird, in den nächsten Jahren ein Wachstumsniveau zu erreichen, das die heutigen Annahmen übertrifft. Die Zeit der Alleingänge sei vorbei. Es gelte einen weltweit verbindlichen, neuen Mechanismus zur Krisenprävention zu entwickeln, um die Ungleichgewichte infolge globaler Kapitalströme in Angriff nehmen. Ein solches Instrument müsse eine aktive und transparente Überwachung ermöglichen. So könnten beispielsweise „Country Clubs“, moderne Investorennetze, in denen Gläubiger und Länder in einen offenen Dialog treten, für größere Transparenz und Kontrolle sorgen.

Grundsätzlich sind die Weltwirtschaftsprobleme für Brown struktureller Natur – der Konsum muss angekurbelt werden, die Verbraucherausgaben zurückgehen. Eine Wiederkehr des hohen globalen Nachfrageniveaus ist für ihn ohne globalen Wachstumsplan nicht möglich. Brown listet vor allem den USA und den Bric-Staaten Hausaufgaben auf: Die Amerikaner müssen die Chancengleichheit für ihre Bevölkerung erhöhen und stärker in Aus- und Weiterbildung investieren. China soll soziale Absicherung seiner Arbeiter bezahlbarer und Wohnen für die Menschen billiger machen. Zudem soll das Land die Kreditvergabepraktiken seiner Banken reformieren und der ganzen Welt seinen Markt für Finanzdienstleistungen öffnen.

Indien und die asiatischen Volkswirtschaften müssen mehr in den Ausbau ihrer Infrastruktursysteme investieren, die Qualität von Bildung und Qualifikationen steigern und Schulden und Defizite besser kontrollieren. Russlands Zweiklassengesellschaft mit finanziell starkem staatlichen und schwachen privatem Sektor kann nur durch Diversifizierung weg von Öl und Gas und durch ein Wirtschaftsreformprogramm auf ein nachhaltiges höheres Wachstumsniveau hoffen, das unabhängig von volatilen Rohstoffen ist. Brasilien schließlich gibt der Autor den Rat, mehr im Ausland zu investieren als ständig die Ersparnisse oder den Verbrauch im eigenen Land zu erhöhen.

Ausschlaggebend ist für Brown, Sohn eines schottischen Pastors, letztlich die soziale Komponente. Soziale und wirtschaftliche Fragen seien untrennbar verbunden. „Im 21. Jahrhundert brauchen Markt und Staat die Unterstützung von ethischen Standards“, schreibt er. Brown meint damit den Dritten Weg, mit dem er und Tony Blair Anfang der 90er angetreten waren. Und mit dem sie knapp zwanzig Jahre später auch nicht einen der größten Bankenzusammenbrüche der Geschichte verhindern konnten.

Finanzkrise: Retten mit System!

Griechenland finanziell unter die Arme zu greifen war alternativlos – darin sind sich die europäischen Spitzenpolitiker einig. Eine Pleite Griechenlands könnte systemrelevante Finanzinstitute in ganz Europa ins Wanken bringen. Ein Übergreifen der Krise auf andere europäische Staaten wäre dann die Folge.

Allerdings fehlt bis heute eine valide Methode, um systemische Risiken im Bankensektor aufzudecken, sodass eine Rettungsaktion unter Umständen auch dort greift, wo es eigentlich nicht dringend notwendig gewesen wäre.

Erste Ansätze, wie beispielsweise der ESS Indikator, beobachten unter anderem CDS-Spreads und Aktienkurse von börsennotierten Banken, was schließlich zu Rückschlüssen darauf führt, inwiefern der Markt eine Pleite des jeweiligen Instituts erwartet. Politisch finden solche Konzepte aber noch so gut wie keine Berücksichtigung.

Vergleicht man anhand des ESS Indikators die Euroländer miteinander, so wird schnell klar, dass französische Banken mit Abstand den größten Risikofaktor darstellen. Vor diesem Hintergrund sollten auch die französischen Vorschläge zur Euro-Stabilisierung betrachtet werden. Grundsätzlich besteht aber Handlungsbedarf, das zeigen die Börsen mehr als deutlich. Zu einer Stabilisierung Europas gehören aber valide Datengrundlagen für Entscheidungen. Sonst besteht weiterhin die Gefahr einer Geiselhaft seitens der Finanzmärkte.

Der Euro – ein Erfolgsgarant

Bei aller Kritik, die der Euro gegenwärtig erfährt, muss man eins klarstellen: Der Euro ist der Garant des deutschen wirtschaftlichen Erfolgs. Die Euro-Kritiker übersehen gerne, welche Bedeutung flexible Wechselkurse für die Risikokulisse der Finanzmärkte haben. Die Währungsunion wurde vor ihrer Durchführung vor allem mit den dadurch einzusparenden Transaktionskosten legitimiert. Dieses Ziel hat man erreicht. Die Risiken im grenzüberschreitenden Warenaustausch sind deutlich gesunken, die Kosten der Kassenhaltung wurden reduziert und die Kosten des Währungsumtauschs sowie Kurssicherung sind entfallen. Gleichzeitig hat die Markttransparenz zugenommen, was wiederum Buchführung und Rechnungslegung vereinfacht und Kosten senkt.

Nun wird gerne darauf verwiesen, dass sich seit Beginn der Währungsunion die deutschen Exporte in die Euro-Zone sich schwächer entwickelt hätten als in andere Regionen der Welt. Das ist richtig, stützt aber die positive Bewertung der Gemeinschaftswährung. Denn einerseits sind Vorleistungsverflechtungen im gemeinsamen Markt eine wichtige Grundlage für Wettbewerbsfähigkeit, andererseits wären die deutschen Exporte in den Rest der Welt bei nationaler Währung von stärkerer Aufwertung betroffen gewesen.

Klar ist aber auch: Zentral für den Erfolg einer Währung ist deren Binnenwert. Daran gemessen war die erste Dekade des Euro ein Erfolg. Nun aber steht der eigentliche Reputationstest aus. Optimismus ist jedoch angebracht. Die EZB will sich weiteren Risiken nicht stellen und Griechenland wird seinen Sparkurs durchhalten: daran ändert auch der Prostest nichts.

Die Langfassung dieses Beitrags ist im Handelsblatt am 07.07.2011 erschienen.

Liberalisierung oder weiter Krise!

Die Bedeutung der aufsteigenden Schwellenländer wird von den Industrienationen der Welt gerne klein geredet. Vor allem in den USA herrscht eine große Skepsis gegenüber den BRIC-Nationen. Doch der Aufstieg Brasiliens, Russlands, Indiens und Chinas, konnte selbst durch die Finanz- und Wirtschaftskrise nicht aufgehalten werden. Untersuchungen attestieren den BRIC-Staaten nicht nur ein unaufhaltsam starkes Wirtschaftswachstum, sondern auch einen stetig wachsenden Anteil am Welt-Bruttoinlandsprodukt. Kurz- und mittelfristig kann zusätzlich mit wachsendem Wohlstand in breiteren Bevölkerungsschichten gerechnet werden.

Europa, allem voran Deutschland, profitiert vom Aufstieg der BRIC-Staaten. Die BRD exportiert dabei bereits mehr Güter in die BRIC-Staaten als in die USA. Während der Finanzkrise wurde zwar stetig die Bedeutung des Freihandels betont, klammheimlich wurden aber Schutzwälle aufgebaut. Angesichts der wirtschaftlichen Schwächen der EU und der USA – den führenden Akteuren in der internationalen Handelspolitik – wäre es aber umso wichtiger die Märkte weiter zu öffnen und Reformen zur produktionssteigernden Wettbewerbsintensivierung auf den Weg zu bringen. Stattdessen geben die USA die Führungsrolle in der internationalen Handelspolitik auf. Und ein Abschluss der Doha Runde scheint ohnehin in unerreichbare Ferne gerückt. Doch genau darin liegt der Schlüssel aus der Krise. Wir haben die Wahl: Liberalisierung oder weiter Krise!

Eine Umschuldung ist alternativlos

„Der Euro führt nicht zur Einigung, sondern zur Teilung Europas“, warnte schon 1998 der Soziologe Lord Rolf Dahrendorf. Seine Ermahnungen blieben damals ungehört. 13 Jahre später drohen sie aber real zu werden. Europa steht vor der Zerreißprobe.

Trotz aller Versprechungen hat Griechenland die Haushaltsprobleme nicht in den Griff bekommen. Es ist nicht gelungen, einen glaubwürdigen Sparkurs einzuschlagen und angebotspolitische Versäumnisse zu beseitigen. Interessensgruppen und Eliten konnten ihre Rentenansprüche weiterhin durchzusetzen. Darunter leiden vor allem die griechischen Steuerzahler.

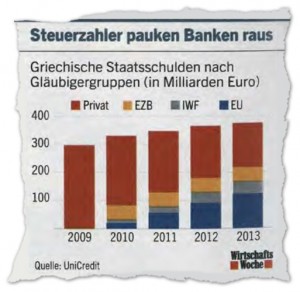

Gleichzeitig leidet das Image vor allem Deutschlands bei den Griechen, unter anderem weil die deutsche Regierung im Frühjahr 2010 falsch gehandelt hat. Nicht der Aufkauf griechischer Schrottpapiere durch die EZB war alternativlos, sondern deren Umschuldung. Nun scheinen die Regierungen dies zu wissen und warten ab – so lange bis genug griechische Papiere in staatlicher Hand sind. Damit werden erneut die Banken geschützt und die Risiken auf den Steuerzahler übertragen; dieses Mal allerdings indirekt und in der Hoffnung, dass die Wähler/Steuerzahler dies nicht bemerken. Was wir jetzt endlich brauchen, ist eine europäische Strategie. Diese muss eine endgültige Härtung des SWP, eine konsequente Verankerung und Umsetzung des No-bail-out-Prinzips, eine Befristung der Rettungsinstrumente und eine beherzte Rettung Griechenlands (einschließlich Umschuldung) umfassen. Sonst erleben wir noch mehr Desintegration durch nationalistische Vorurteile – und dann wären die europäischen Regierungen tatsächlich die Totengräber Europas.

Eine Chance für Griechenland!

Griechenland droht unter seinem eigenen Schuldenberg zu ersticken. Die Milliarden aus den Rettungspaketen sind mehr oder weniger verpufft. Selbst in den Finanzministerien in Europa wird nun seit kurzem offen über eine Umschuldung gesprochen. Die Frage lautet nicht mehr, ob ein Schuldenschnitt gut oder schlecht ist, sondern wann und in welcher Form er kommt. Dabei gilt: Je eher der Schnitt kommt, umso besser. Denn die Unsicherheit schadet Unternehmen und Konsumenten – auch hierzulande. Und je länger man wartet, umso mehr können sich private Gläubiger davonmachen und desto stärker bleibt das Risiko bei den Staaten und damit beim Steuerzahler.

Im Prinzip bleiben folgende Möglichkeiten: Erstens „Das Schrecken ohne Ende Szenario“. Das würde bedeuten, man schiebt die Rückzahlungen der Anleihen 10, 20 oder 30 Jahre auf und verringert gleichzeitig die Zinszahlungen oder setzt sie sogar ganz aus. Oder Zweitens „Das Ende mit Schrecken Szenario“ – der Haircut. Von einem Tag auf den anderen müssten Gläubiger einen Teil der Schulden abschreiben. Danach könnten allerdings schwache Banken in- und außerhalb Griechenlands existenzielle Probleme bekommen, da sie hohe Summen abschreiben müssen. Eine dritte und wohl günstigste Möglichkeit ist eine Kombination aus beidem. Ein Gremium aus Internationalem Währungsfonds und EU-Vertretern müsste den Insolvenzverwalter mimen und jedem Gläubiger die Wahl zwischen den beiden Szenarien anbieten. Das wäre ein elegantes Modell, um die negativen Seiten eines harten Haircuts abzufedern. Mittels Investitionen mit zinsvergünstigten Krediten aus dem ESM könnte die griechische Wirtschaft danach wieder aufgepäppelt werden. Das wäre eine Chance für Griechenland.

Grenzen auf für den Aufschwung

Seit heute können Esten, Letten, Litauer und Polen ohne jegliche Beschränkung hierzulande eine Arbeit aufnehmen. Zusammen mit Österreich ist Deutschland das letzte EU-Land, das die volle Freizügigkeit gewährt. Viele deutsche Arbeitnehmer fürchten sich vor der Billigkonkurrenz vor allem aus dem Osten.

Doch die Furcht ist unbegründet. Großbritannien etwa hatte seine Grenzen direkt nach dem EU-Beitritt 2004 geöffnet und avancierte zum Ziel Nummer 1 für osteuropäische Zuwanderer. Geschadet hat es dem Land nicht, im Gegenteil: Die Migranten haben zum Wirtschaftsboom Mitte des Jahrzehnts beigetragen, die Arbeitslosenquote stieg kaum.

Und auch für Deutschland kann sich die Zuwanderung als Segen erweisen. 2008 und 2009 verließen mehr Menschen die Bundesrepublik, als aus dem Ausland dazukamen. Für ein Land mit schrumpfender Bevölkerung und gleichzeitigem konjunkturellen Aufschwung ist dies besonders problematisch, denn gerade dann werden Arbeitskräfte gebraucht. Die Öffnung der Grenzen ist diesbezüglich ein erster richtiger Schritt. Für rund 1,2 Millionen Zuwanderer per Saldo könnte Deutschland bis 2020 die zweite Heimat werden. Eine langfristige aktive Beschäftigungspolitik, die bürokratische Hürden abbaut und Rücksicht auf das Demografie-Problem nimmt, kann dadurch aber nicht ersetzt werden.

Bankrottes Amerika

Nur kurz schreckte die Rating-Agentur Standard and Poor’s mit dem abgesenkten Bonitätsausblick für die USA die Finanzmärkte der Welt auf. Doch ob dieser Warnschuss ausreicht, die politische Blockade zwischen Demokraten und Republikanern aufzulösen, die derzeit eine wirksame Konsolidierungsstrategie in der amerikanischen Finanzpolitik verhindert, ist extrem ungewiss.

Dabei zeigen die harten Fakten der amerikanischen Verschuldungsorgie ein gnadenloses Politikversagen in der immer noch größten Volkswirtschaft der Welt. Das Land, das mit der Wallstreet die Herzkammer des weltweiten Finanzkapitalismus repräsentiert, ist auf dem Weg in einen Staatsbankrott. Allein die ausgewiesene Staatsverschuldung hat sich binnen des letzten Jahrzehnts von etwas mehr als 5.000 auf über 14.000 Milliarden US-Dollar annähernd verdreifacht. Gemessen am jährlichen Bruttoinlandsprodukt der USA explodierte die Staatsverschuldung von knapp 55% im Jahr 2000 auf fast 100% im laufenden Jahr.

Rechnet man die implizite Verschuldung hinzu, also die Leistungszusagen der Altersversorgung und der Sozialsysteme, dann explodiert die US-Verschuldung auf mehr als 200 Billionen (!) US-Dollar. Der renommierte Bostoner Ökonom Laurence Kotlikoff bringt das Schuldendesaster Amerikas auf den Punkt: „Die USA ist in schlechterer fiskalischer Verfassung als Griechenland.“ Die fiskalische Lücke Amerikas sei 14 mal größer als das Bruttoinlandsprodukt, während die Deckungslücke Griechenlands „nur“ 11 mal größer sei als das BIP. „Faktisch sind die USA bankrott“, so Kotlikoffs harsches Fazit.