Der Einkommensteuertarif in Deutschland wurde seit dem Jahr 1958 24 Mal verändert. Allerdings hat es die Politik insgesamt versäumt, den Tarifverlauf systematisch anzupassen. Insbesondere wurden die Tarifgrenzen, also der jeweilige Wert, ab dem ein Steuersatz gilt, nur unzureichend an die Entwicklung von Preisen und Löhnen angelehnt. In der Folge greift zum Beispiel der Spitzensteuersatz nominal bei einem geringeren Einkommen als im Jahr 1960. Dies hat dazu geführt, dass heute Arbeitnehmer bereits mit einem Durchschnittseinkommen hohe Grenzsteuersätze bezahlen.

Im Jahr 1965 lag der Wert beim 15-fachen, 1980 beim 5-fachen, 1990 beim 3,2-fachen und 2000 beim 2,6-fachen. Sofern statt des Jahresbruttogehalts aller Arbeitnehmer nur das Gehalt von in Vollzeit tätigen Arbeitnehmern herangezogen wird, beträgt die Relation heute sogar lediglich rund 1,5 zu eins. Damit wird der Spitzensteuersatz seinem Wortsinn längst nicht mehr gerecht, da er breite Bevölkerungsschichten trifft.

Eine Ausnahme bei der Verschiebung der Tarifgrenzen bildet der Grundfreibetrag, der nach einem Urteil des Bundesverfassungsgerichts seit 1996 in Höhe des Existenzminimums gewährt und daher stetig angepasst werden muss. Dadurch verläuft der Tarif heute wesentlich steiler als vor 20 Jahren. Dies wirkt der Anfang des Jahrtausends erfolgten Senkung der Steuersätze entgegen. Sowohl der Eingangs- als auch der Spitzensteuersatz liegen im historischen Vergleich heute auf niedrigem Niveau. Aus diesem Grund greift ein Einkommensteuersatz von 42 Prozent nicht früher als vor einigen Jahrzehnten, als der Spitzensteuersatz noch mehr als 50 Prozent betrug.

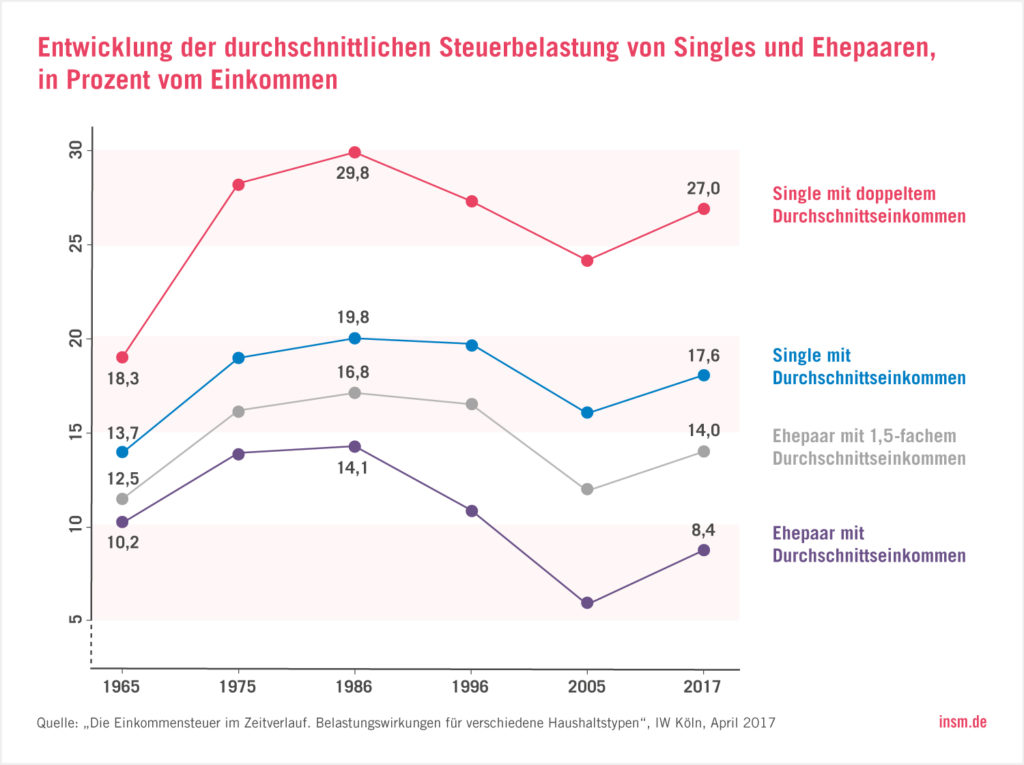

Folglich zahlen Single, Ehepaare und Familien gemessen an ihrem Einkommen auch nicht mehr Steuern als vor einigen Jahrzehnten. Im Gegenteil liegt die prozentuale Belastung in Relation zum Bruttoeinkommen deutlich unter den Werten der 1970er-, 1980er- und 1990er-Jahre. Allerdings wirken die eng gesetzten Tarifgrenzen dem von der Politik zu Beginn des Jahrtausends ausgegebenen Ziel einer Entlastung entgegen. Gegenüber dem Jahr 2005 ist die relative Steuerbelastung deutlich gestiegen. Zudem sorgt der steil ansteigende Tarifverlauf dafür, dass die Steuerlast für jeden zusätzlich verdienten Euro schnell zunimmt. Vor diesem Hintergrund wäre eine Anpassung der Tarifgrenzen sinnvoll. Bezieher von geringen und mittleren Einkommen hätten nicht nur mehr Netto vom Brutto im Portemonnaie, sondern zusätzlich würden aufgrund der sinkenden Grenzsteuersätze Anreize entstehen, mehr zu arbeiten. Zudem könnte der Begriff Spitzensteuersatz seiner eigentlichen Bedeutung wieder gerecht werden, indem er tatsächlich nur von Spitzenverdienern bezahlt werden müsste. Dabei verfügt die Politik über den erforderlichen Spielraum für eine Entlastung: Die Einnahmen aus der Einkommensteuer sind seit 2005 um 84 Prozent und damit mehr als viermal so stark wie die Löhne gestiegen.

Dieser Blogpost entspricht der Zusammenfassung der Kurzexpertise “Die Einkommensteuer im Zeitverlauf Belastungswirkungen für verschiedene Haushaltstypen” von Dr. Tobias Hentze und Dr. Martin Beznoska

Keinen Ökonomen-Blog-Post mehr verpassen? Folgen Sie uns auf Facebook und Twitter, und abonnieren Sie unseren WhatsApp-Nachrichtenkanal, RSS-Feed oder unseren Newsletter.