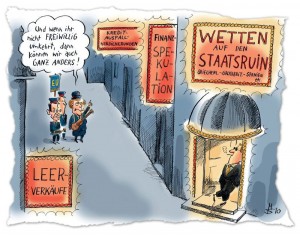

Als nach der Lehmann-Pleite die Finanzmärkte der Welt zu kollabieren drohten, hieß es unisono: Die Risiken für fahrlässiges Verhalten im Finanzsektor würden künftig nie mehr allein bei den Steuerzahlern abgeladen. Denn zu den Grundprinzipien einer marktwirtschaftlichen Ordnung gehörten – wie siamesische Zwillinge – Begriffe wie Haftung und Verantwortung. Wer als Geldgeber fahrlässig hoch riskante Anlagewetten auf die Zukunft eingehe, müsse für die Folgen von Fehlspekulationen selbst haften. Nur dann, wenn dieser Grundsatz lückenlos zum Tragen komme, ließen sich die sündhaft teuren Reparaturmaßnahmen für die öffentlichen Haushalte – und damit für die Steuerzahler – wirkungsvoll eindämmen.

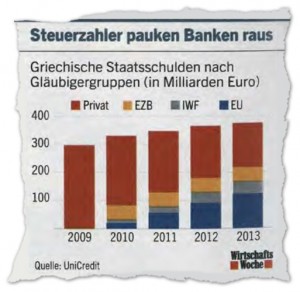

Wer den politischen Streit in der EU über die Beteiligung privater Gläubiger an den Rettungspaketen für Griechenland verfolgt, reibt sich verwundert die Augen. Plötzlich sind Umschuldungen unter Beteiligung des privaten Sektors ein Übel, gegen das sich Regierungen im Euroraum genauso stemmen wie die Europäische Zentralbank. Warum wird plötzlich die Gefahr einer neuen Bankenkrise an die Wand gemalt, um damit genau den Lösungsansatz zu bekämpfen, der die strukturelle Hauptursache für die regelmäßig wiederkehrenden Krisen an den Finanzmärkten oder die Überschuldungskrisen von Nationalstaaten beseitigen könnte?

Der Finanzsektor schreit nach Vollkasko! Er verteidigt seine Renditen aus den Boomzeiten, die häufig genug unter grober Missachtung jeglicher Risikofolgenabschätzung erzielt wurden, statt sich zur unternehmerischen Eigenverantwortung zu bekennen. Er setzt darauf, dass seine „Systemrelevanz“ die Politik zwingt, ihm die Verantwortung dadurch abzunehmen, dass die erzielten „Strohgewinne“ privatisiert bleiben und die Verluste sozialisiert werden. Mit diesem Geschäftsmodell machen viele gut bezahlte Akteure an den Finanzmärkten unsere marktwirtschaftliche Ordnung kaputt. Wer mag noch den Stab über vermeintliche oder tatsächliche „Sozialschmarotzer“ brechen, wenn die Epigonen des Finanzkapitalismus gegen sich nicht gelten lassen, was für die sogenannten kleinen Leute zu gelten hat: Eigenverantwortung!