„Der Euro führt nicht zur Einigung, sondern zur Teilung Europas“, warnte schon 1998 der Soziologe Lord Rolf Dahrendorf. Seine Ermahnungen blieben damals ungehört. 13 Jahre später drohen sie aber real zu werden. Europa steht vor der Zerreißprobe.

Trotz aller Versprechungen hat Griechenland die Haushaltsprobleme nicht in den Griff bekommen. Es ist nicht gelungen, einen glaubwürdigen Sparkurs einzuschlagen und angebotspolitische Versäumnisse zu beseitigen. Interessensgruppen und Eliten konnten ihre Rentenansprüche weiterhin durchzusetzen. Darunter leiden vor allem die griechischen Steuerzahler.

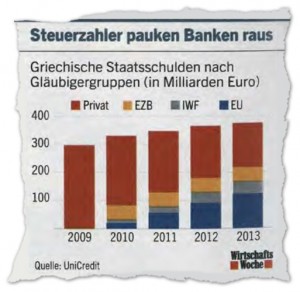

Gleichzeitig leidet das Image vor allem Deutschlands bei den Griechen, unter anderem weil die deutsche Regierung im Frühjahr 2010 falsch gehandelt hat. Nicht der Aufkauf griechischer Schrottpapiere durch die EZB war alternativlos, sondern deren Umschuldung. Nun scheinen die Regierungen dies zu wissen und warten ab – so lange bis genug griechische Papiere in staatlicher Hand sind. Damit werden erneut die Banken geschützt und die Risiken auf den Steuerzahler übertragen; dieses Mal allerdings indirekt und in der Hoffnung, dass die Wähler/Steuerzahler dies nicht bemerken. Was wir jetzt endlich brauchen, ist eine europäische Strategie. Diese muss eine endgültige Härtung des SWP, eine konsequente Verankerung und Umsetzung des No-bail-out-Prinzips, eine Befristung der Rettungsinstrumente und eine beherzte Rettung Griechenlands (einschließlich Umschuldung) umfassen. Sonst erleben wir noch mehr Desintegration durch nationalistische Vorurteile – und dann wären die europäischen Regierungen tatsächlich die Totengräber Europas.

ÖkonomenBlog-Podcast Folge 8 – mit Dr. Manfrd Jäger

ÖkonomenBlog-Podcast Folge 8 – mit Dr. Manfrd Jäger